El presente ensayo o miniensayo se elaboró con la participación de economistas de Honduras, Guatemala, El Salvador y Nicaragua, al que coloquialmente lo llamamos el cuadrilátero centroamericano. Por eso los participantes somos del Ce4, “C” de cuadrilátero, “e” de economistas y “4”, por los cuatros países centroamericanos. La responsabilidad del suscrito se limitó a revisar y editar el miniensayo y obviamente comparto las posiciones expresadas en el documento.

Francisco Samper Blanco

Economista y Abogado

Editor

Introducción

Desde la década de los setenta del siglo pasado hasta la fecha, la economía mundial ha tenido que enfrentar o escoger de manera reiterativa evidente y clara, entre dos grandes problemas: recesión o inflación. En ambas situaciones siempre ha aparecido la intervención moderadora del Estado, cuya acción, según el comportamiento del ciclo económico, ha sido implementar políticas antiinflacionarias generando recesión o desaceleración económica, o a la inversa, evitar la recesión propagando medidas inflacionarias.

Es interesante también observar que a comienzos de la década de los cincuenta sobre todo después de la guerra de Corea, el fenómeno de alza de precios continuaba en períodos de estancamiento, y con el transcurso de los años especialmente durante los setenta, producto del incremento en el precio del petróleo, se acentuó hasta dar lugar a una fuerte subida de costos de producción y desempleo, generando una combinación de estancamiento con inflación, la cual se ha denominado estanflación.

Precisamente, en la coyuntura actual el gran temor es que se produzca el proceso inflacionario combinado con recesión, o sea estanflación, con un efecto político como elemento más importante de la crisis porque aumentará el descontento social, afectando no solo a grupos vulnerables, sectores pobres, sino también a la clase media. Podemos afirmar que la presente crisis debe verse como un proceso de quiebre general de la estabilidad que está minando la cohesión del sistema.

1. Orígenes

Para tener mayor claridad sobre la causa de las crisis del dólar, es necesario poner al descubierto la debilidad estructural de la economía estadounidense; podemos tomar como referencia el 27 de Julio de 1971, durante la presidencia de Richard Nixon, cuando el secretario de comercio Maurice Stans anunció al congreso que las reservas monetarias de Estados Unidos habían sufrido una severa reducción y que la nación se acercaba a su primer déficit comercial del siglo.

Además, debe añadirse un segundo déficit, el fiscal, que tiene como causa principal el financiamiento al complejo militar industrial y el creciente endeudamiento del Estado, que durante la guerra de Vietnam produjo un incremento sustancial del gasto público, convirtiéndose este déficit en un generador permanente de inflación.

Ante este panorama de doble déficit que había venido creciendo desde finales de la década de los sesenta, las autoridades norteamericanas decidieron, después de declarar el fin de la libre convertibilidad del dólar respecto del oro el 15 de agosto de 1971, incrementar ambos déficit -¬el presupuestario del gobierno y el comercial de la balanza de pagos-- en vez de reducirlos.

Para tal efecto, la administración estadounidense de la época se planteó como objetivo fundamental encontrar financiamiento para dichos déficits, o sea sin necesidad de reducir el gasto público, ni incrementar impuestos, ni disminuir las importaciones, todo con el propósito de mantener la hegemonía mundial del dólar y obviamente de los Estados Unidos, en otras palabras, acertar en un mecanismo que permitiera una redistribución de los excedentes globales en favor de la economía norteamericana.

2. Un poco de historia

Antes de entrar a analizar directamente la razón o razones de Estados Unidos para expandir los déficits, es necesario que los lectores conozcan de forma anecdótica, los momentos en que «hizo agua» la convertibilidad del dólar respecto del oro.

En los primeros siete meses de 1971, Estados Unidos sufrió una salida de más de la mitad de su reserva oficial de oro. De los países europeos, Francia y Gran Bretaña fueron de los más activos en demandar a EEUU el canje de dólares --que tenían en sus reservas-- por oro. Francia hasta envió a EEUU un destructor lleno de dólares para exigir el “trueque”; la actitud francesa nos recuerda el dicho popular: «jugar con el santo menos con la limosna».

Según Yanis Varoufakis, economista griego, autor del libro El Minotauro global, que resume magistralmente la histórica anécdota: «el presidente Georges Pompidou resolvió enviar un destructor a Nueva Jersey para canjear dólares estadounidenses por oro guardado en Fort Knox; !estaba en su derecho bajo las estipulaciones de Bretton Woods! Días después, el gobierno británico hizo una solicitud similar --aunque sin emplear a la Marina Real-- exigiendo el oro equivalente a los tres mil millones de dólares en posesión del Banco de Inglaterra. El presidente Nixon se quedó totalmente lívido. Cuatro días después, el 15 de agosto de 1971, anunció el final efectivo de Bretton Woods: el dólar ya no sería convertible en oro»

Por su parte Ernest Mandel en su libro El dólar y la crisis del imperialismo escribe: «La inconvertibilidad del dólar en oro, es consecuencia de la desproporción entre el monto de dólares en manos de extranjeros y la reserva de oro en Fort Knox ha quedado reducida a la reserva estratégica "mínima" de 10 mil millones».

Finalmente, no podemos concluir esta anecdótica historia, sin mencionar la célebre frase del Secretario del Tesoro de la Administración Nixon en 1971, John Connolly. Efectivamente, ante los reclamos de sus colegas europeos por la debilidad e inestabilidad del dólar respecto del oro, el señor Connolly les espetó amargamente a sus colegas europeos: «El dólar es nuestra divisa, pero vuestro problema». A cinco décadas de haberse dicho esta frase, sigue repercutiendo en el espectro mundial y diríamos, «el dólar es de los EEUU, los problemas son nuestros».

3. Establecimiento y lógica del mecanismo

Conocida esta historia de inicio de los años setenta del siglo pasado, es menester preguntarse, ¿Qué condiciones o requisitos necesitaban los Estados Unidos para crear ese mecanismo que permitiera expandir de forma permanente su doble déficit?

Primero, contar con un soporte material, una mercancía estratégica a nivel global que asegurara la fortaleza del dólar como divisa mundial; esta condición se pudo alcanzar después del fin de la libre convertibilidad. Efectivamente, Nixon logró un acuerdo con Arabia Saudita y posteriormente con el pleno de la OPEP, el cual consistió que el petróleo se vendiese utilizando el dólar y como contrapartida Estados Unidos se comprometía a brindar ayuda militar, tecnológica y económica, de esa manera la producción petrolera de esa organización con gran peso a nivel mundial se comercializa en dólares, facilitando que la moneda norteamericana se afiance como la principal moneda de reserva internacional y medio de pago del comercio mundial.

Lo anterior hace a los Estados Unidos el único país donde la demanda de su moneda no necesariamente muestra con exactitud un incremento en la demanda de bienes y servicios que produce, ello es debido a que las materias primas estratégicas que el mundo demanda se pagan en dólares; en ese sentido, toda operación de comercio que requiera petróleo, carbón o gas licuado natural, provoca una demanda adicional de dólares estadounidenses.

La segunda condición fue establecer tasas de interés para atraer los capitales del mundo para financiar los déficits estadounidenses. Esta política definida por la FED ha resultado efectiva hasta el momento actual, en este flujo de capitales obviamente están incorporados los dólares de los países petroleros del medio oriente y en general de la OPEP.

Bajo esta óptica la FED en las últimas décadas ha apoyado a Wall Street con tasas de interés cada vez más bajas, de tal modo que en el mercado de valores las corporaciones han preferido endeudarse con la banca para recomprar a precios inflados sus propias acciones, las recompras financiadas con deuda han servido para mejorar la cotización de las acciones e incrementar sus rendimientos a niveles atractivos, toda una operación financiera de carácter especulativo conocida como “carry trade”--ganancia de arbitraje--.

Estos valores bursátiles inflados se convirtieron en algo cautivante para que el capital mundial se dirigiera hacia Wall Street, así con este enorme flujo de capital la bolsa de valores decidió básicamente ejecutar las siguientes operaciones:

1) Realizar inversiones directas en corporaciones extranjeras, --inversiones en acciones-- y crear nuevos instrumentos financieros.

2) Comprar bonos del tesoro estadounidense para financiar los déficits de EE. UU

3) Aumentar el crédito a través de la banca a los hogares norteamericanos.

Uno de los resultados más notorios a la vista de los ciudadanos estadounidenses se dio con el punto tres; la clase media y trabajadora logró la obtención de crédito fácil para préstamos personales, tarjetas de créditos y sobre todo hipotecarios; con estos últimos se generó un incremento en los bienes inmuebles creando la ilusión en los trabajadores de estarse enriqueciendo, siendo esto último el espejismo que ven también muchos de nuestros compatriotas del mundo subdesarrollado que han tratado de alcanzar el “sueño americano” y que en realidad se ha convertido en pesadilla y para otros desgraciadamente en tragedia que ha terminado en manos de los criminales mexicanos o bien en el Río Bravo.

Aquí también queremos destacar que ese proceso de inflar los valores, marca el inicio o formación de las burbujas, tal como ocurrió con la revaluación de las viviendas que dio lugar a lo que se conoció como hipotecas basuras y que culminó con la crisis conocida como la explosión de la burbuja inmobiliaria.

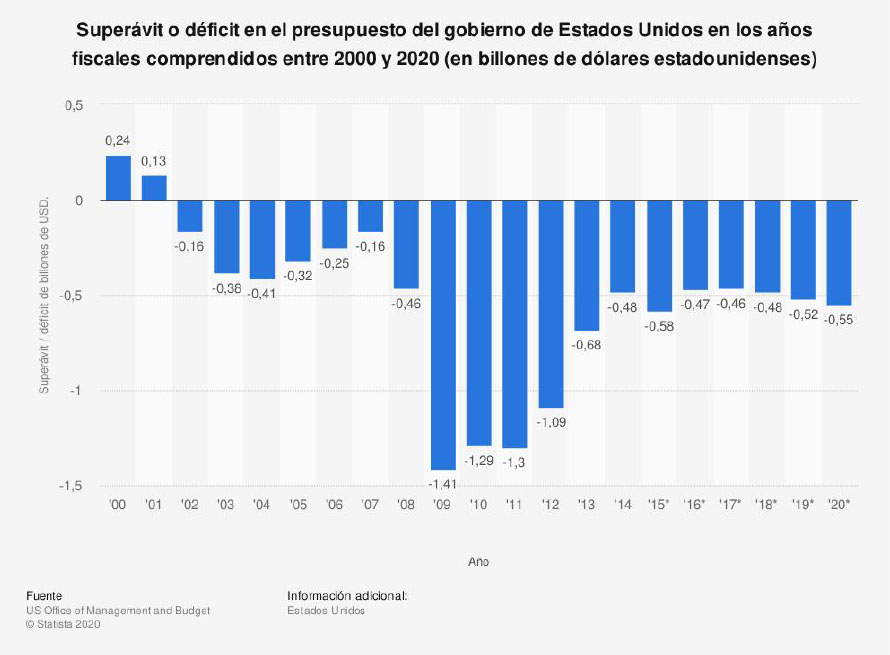

Superávit o déficit del presupuesto de EE. UU del 2000 al 2020.

Objetivo práctico de los déficits para la economía de Estados Unidos

Como habíamos señalado anteriormente, por el lado del gasto fiscal se presupone cubrir la fuerte ampliación del presupuesto de defensa, lo que incluye programas espaciales y aeronáuticos, acompañada no pocas veces con grandes reducciones de impuestos para los grupos más adinerados de EE.UU. Obviamente este financiamiento al complejo industrial militar que no genera bienes y servicios a ser demandados por los consumidores estadounidenses genera como contrapartida un proceso de inflación permanente que ha incidido en la productividad y capacidad competitiva de los Estados Unidos; ha inducido que la mayor parte de su economía se fundamente en el sector servicio, aunque sigue manteniendo un importante y competitivo sector industrial especializado en la alta tecnología de punta.

Para ejemplificar lo aquí afirmado tomemos como muestra los 390,000 nuevos empleos que se crearon en mayo de 2022 en los Estados Unidos, todos corresponden al sector servicio, alcanzando la tasa de desempleo el 3.6 por ciento. Para los economistas convencionales, técnicamente ese porcentaje refleja el pleno empleo, aunque personalmente lo consideramos un eufemismo estadístico, ya que se argumenta que ese nivel de desempleo corresponde a un sector de personas que voluntariamente --desempleo friccional-- se han retirado del mercado de la fuerza de trabajo.

Con relación al objetivo de satisfacer la demanda de su población con bienes de consumos duraderos y no duraderos, los Estados Unidos decidieron permitir la penetración a su mercado de importaciones principalmente del Japón y Europa, particularmente Alemania; aproximadamente en 2003 se incorpora China como principal proveedor de bienes de consumo también se adicionan México y Canadá, --estos dos países forman parte del Tratado de Libre Comercio que entró en vigor desde 1994-- pero en general la potencia norteamericana abrió su mercado al resto del mundo, evidentemente incluida Centroamérica. Esto hace que los Estados Unidos se convierta en el primer comprador a nivel mundial transformándose en una locomotora que dinamiza la economía global a través del comercio internacional.

Los beneficios obtenidos de esta relación comercial por las principales economías del mundo encabezadas por China, Alemania y Japón han sido transferidos por décadas en un rango aproximado del 70 al 75 por ciento hacia los Estados Unidos como flujos de capital necesarios para cubrir los dos déficits de dicha nación, creando así un sistema mundial de flujos financieros y comerciales con apariencia de estabilidad y crecimiento sostenido.

Aquí vale la pena destacar que con esta apertura los Estados Unidos han mantenido incólume su imagen de ser la sociedad de la abundancia, la sociedad de consumo por excelencia, o en palabras del célebre economista John Kenneth Galbraith, «sociedad de la opulencia», añadiendo por nuestra parte, opulencia basada en el sobreendeudamiento y que los distintos gobiernos estadounidenses han mercadeado tan excelentemente ante los pueblos del mundo, que a estas alturas ha provocado una ola migratoria tan gigantesca y una seria crisis que obligó al Presidente Biden llevarla como punto prioritario de su agenda a la Cumbre de las Américas.

4. Dos momentos relevantes

A finales de la década de los setenta --aproximadamente 1976-- hasta el 2007, la economía mundial continuó creciendo a un ritmo aparentemente estable, sin embargo, en este período de un poco más de treinta años se presentaron dos momentos relevantes de la economía estadounidense que definen su naturaleza.

Primeramente, en 1979 penúltimo año del señor Carter en el gobierno, la economía de Estados Unidos enfrentaba un dramático proceso inflacionario. La decisión del presidente Carter fue nombrar al ya fallecido Paul Volcker como presidente de la FED con la misión de reducir drásticamente la inflación, su primera medida fue incrementar las tasas de interés al 11 por ciento.

Con el arribo de Ronald Reagan a la presidencia en enero de 1981, Volcker fue confirmado en el cargo, y en junio de ese año subió la tasa de interés al 20 por ciento y posteriormente al 21.5 por ciento; con esa política monetaria agresiva logró disminuir la inflación a tal grado que el Índice de Precios al Consumidor, IPC, pasó de 13.5 por ciento al 3.2 por ciento con efectos nocivos sobre el empleo y la acumulación de capital, tanto a nivel interno como internacionalmente.

Ronald Reagan ya en posesión de la Casa Blanca llegó con la política de la economía de la oferta y el equilibrio presupuestario, pero en la práctica la economía de la oferta significó eliminar o reducir los impuestos a los sectores más ricos y reducir los programas de bienestar social, entre otros.

Esta política económica sostenía que conforme los ricos se fueran enriqueciendo más, sus inversiones se derramarían hacia los más pobres o a los menos privilegiados de una manera más efectiva, tal como pregona la «Teoría del Derrame». Realmente eso no ocurrió, la creciente riqueza nunca se derramó, ni goteó a los pobres ni a la clase media, de tal manera, que, al ir finalizando su primer año de gobierno en 1981, el desempleo había aumentado excesivamente.

Ante esa situación, el presidente Reagan se olvidó de su discurso de equilibrar el presupuesto y en términos generales también relegó su concepción y retórica neoliberal de eliminar o reducir a su mínimo la intervención estatal y de que Estados Unidos se había estancado porque el «gran aparato del Estado» le impedía avanzar; estas ideas fueron sustituidas nuevamente por el arsenal y prácticas keynesianas, reduciendo el desempleo pero a la vez incrementando aún más los dos déficit y adicionalmente efectuó enormes reducciones de impuestos a los sectores más adinerados.

En otras palabras, los EE. UU mediante el desequilibrio ha hegemonizado y sigue hegemonizando la economía mundial, contando para ello con el sector financiero y el dólar como su principal instrumento y así dominar al capital de todo el mundo, a pesar de que este país se ha debilitado en su posición productiva.

5. Gestación y consecuencia de la gran crisis del 2008

Primero hay que señalar que cada crisis tiene su propia magnitud e impacto. Después de la decisión del presidente Nixon de poner fin a la libre convertibilidad del dólar en oro que hizo temblar la economía a nivel sistémico, ha habido otras que podemos definirlas como clásicas que se articulan con el ciclo económico regular, así tenemos la de 1974-1975 período de recesión que se ubicó principalmente en Europa, en 1982 conocida como la crisis de la deuda externa, y la de 1994 en México (Efecto Tequila) y la del sudeste asiático en 1998.

Con la introducción anterior pretendemos llamar la atención de que hay crisis que no se pueden comprender dentro del ciclo económico regular, y si el epicentro de las mismas se ubica en los Estados Unidos sus consecuencias afectan a la economía global, tal como pasó en el 2008, y trataremos de explicarlo de forma breve, pero incidiendo en lo esencial.

Veamos inicialmente cual fue la línea de pensamiento, o más bien, las aplicaciones prácticas del sistema bancario estadounidense con los crecientes flujos de capital provenientes del resto del mundo y la acumulación de beneficios a nivel interno: además del crédito a la población tuvieron la “genial idea” de crear nuevos instrumentos o activos financieros, formados por la combinación de distintos tipos de créditos, unos de buena calidad, otros con algún nivel de riesgo y finalmente préstamos de baja calidad y con alto riesgo de impago, sobre todo los préstamos hipotecarios cuyas garantías inmobiliarias habían sido revalorizadas artificialmente.

Estos préstamos malos son conocidos como subprime, este cóctel financieramente se materializó en el instrumento denominado obligaciones de deudas garantizadas --CDO por sus siglas en inglés-- y las agencias de calificaciones de crédito de Wall Street le dieron calificaciones de triple A, siendo más que suficiente para que los bancos y fondos de inversión las compraran y vendieran internacionalmente como si se trataran de bonos de alta calidad, una especie de esquema piramidal que cuando se generalizaron los impagos tocando fondo en 2008, generó una crisis de grandes proporciones, global, de carácter económica, financiera y política.

Las instituciones financiera generadoras de estas deudas garantizadas, tomaron un seguro conocido como Credit Default Swaps (permutas de cobertura por incumplimiento crediticio) para asegurarse la recuperación en caso que el deudor o los deudores dejaran de pagar un crédito del coctel que formaban el CDO; sin embargo, una vez que empezaron a producirse los impagos de manera generalizada, las compañías de seguro se declararon imposibilitadas de pagar las obligaciones por las pólizas que habían vendido, siendo el caso más relevante el de la American International Group (AIG), el cual fue rescatado con la suma de U$143 mil millones.

Es imprescindible hacer una reseña cronológica muy resumida de esta crisis. Sus primeras manifestaciones se dieron en agosto del 2007 y en ese año el Banco Central Europeo, BCE, se vio obligado inyectar 95.0 mil millones de euros a los mercados financieros europeos y poco tiempo después reforzó esos mercados con 109.0 mil millones adicionales.

Por su parte el Banco Mundial anunció en enero de 2008 la recesión mundial y en abril el Banco de Inglaterra rebajó las tasas al 5 por ciento; en julio el gobierno de EE. UU concede ayuda masiva por U$5.0 mil millones a Fannie Mac y Freddie Mac, instituciones especializadas en créditos hipotecarios; en septiembre de ese mismo año son nacionalizadas dichas instituciones y el 15 de septiembre se declaró la quiebra de Lehmann Brothers lo que generó un efecto dominó que no se detenía.

Durante el resto del año se caracterizó por reducciones de tasa de interés y más rescates bancarios, entre los más relevantes encontramos al banco europeo Dexia, cuyo rescate fue realizado por los gobiernos de Francia, Bélgica y Luxemburgo; en Gran Bretaña fueron rescatados el Royal Bank of Scotland (RBS), el Lloyds TSB Bank y el Halifax and bank of Scotia. También el Fondo Monetario Internacional (FMI), presta a Ucrania la cantidad de U$16.0 mil millones y a Islandia U$2,100.0 millones; finalmente Alemania rescata al Hyper Real State.

Además de las operaciones de rescate se produjeron importantes reducciones en las tasas de interés por parte del BCE, Banco de Inglaterra, y los bancos centrales de Canadá, Suecia y Suiza, pero la más impactante fue la realizada por la FED en diciembre del 2008 reduciéndola a un rango de 0.25 a cero por ciento, presentándose en este escenario, una situación definida por Keynes como trampa de liquidez que solo se había visto en 1929, y esta vez se presentó en las economías desarrolladas (Estados Unidos y Europa), las tasas tocaron fondo.

También se recurrió a la expansión cuantitativa o flexibilidad cuantitativa, que consiste en la compra de títulos para que continuara funcionando los mercados financieros; esta expansión o menú de acciones se apoyó en los planes de asistencia del Tesoro de EE.UU. El plan de asistencia presentado por Henry Paulson, Secretario del Tesoro, ante el Congreso de los Estados Unidos fue por un monto de U$700.0 mil millones, pero en febrero del 2009, el Presidente Obama firmó su plan de estímulo para la recuperación de la economía por U$787.0 mil millones.

Fácilmente se puede comprender que para superar la crisis, las acciones y la “sabia” decisión que tomaron los gobiernos --Estados Unidos, Europa, la FED y el BCE-- entre 2008 y 2009 fue socializar las pérdidas del sistema financiero internacional convirtiéndola en deuda pública, o sea salvar y defender los sacrosantos intereses del sistema; ello significa que el pequeño grupo que produjo activos financieros basura, e hizo explotar el mundo con sus enormes y colosales pérdidas lograron sobrevivir por la generosa ayuda de los contribuyentes, por eso es conmovedor como los que profesan una incuestionable fe en la capacidad del mercado para producir resultados exitosos, acudieron al vilipendiado estado para su rescate; esta vez, a como suele ocurrir, el mercado no hizo milagros, también queda claro que el Estado no es neutro y que actualmente representa los intereses de la plutocracia y la bancocracia mundial en particular

Con este análisis de la crisis del 2008, podemos afirmar que la “prosperidad de la economía mundial” creciendo con aparente estabilidad desde finales de la década de los 70 hasta 2007, fue navegando sobre un océano de crédito basura e instrumentos financieros negociables también basura y que ha funcionado por el reciclaje de los excedentes globales.

Pareciera que el mensaje para los bancos después del rescate fue: «sigan haciendo negocios como siempre y que ustedes saben hacer, ahora con dinero público»; sin embargo, desde nuestro punto de vista, nos parece que ese paradigma de crecimiento basado en el reciclaje de excedentes se está agotando. Para concluir esta parte del análisis y reforzar nuestra afirmación transcribiremos parte de lo que dijeron dos gurús de la economía de Estados Unidos antes del 2008, como diríamos popularmente ya la estaban viendo venir.

Primero veamos lo que escribió Paul Volcker en el Washington Post el 10 de abril del 2005, en un artículo titulado An economy on thin ice: «Lo que mantiene en pie (el éxito económico de Estados Unidos) es una masiva y creciente afluencia de capitales procedentes del extranjero, que alcanza los 2,000 millones de dólares cada día laboral y sigue aumentando…. Como nación, no pedimos prestado ni suplicamos conscientemente …. Llenamos nuestras tiendas de productos extranjeros … Y resulta cómodo para nuestros socios comerciales y para quienes aportan el capital. Algunos, como China, dependen tremendamente de la expansión de nuestros mercados nacionales. Y la mayor parte de los bancos centrales de las potencias emergentes se han mostrado dispuestas a hacerse con cada vez más dólares, que son, después de todo, lo más parecido a una divisa verdaderamente internacional que tiene el mundo. La dificultad está en que este patrón aparentemente cómodo no puede mantenerse indefinidamente...los Estados Unidos están absorbiendo alrededor del 80% del flujo neto de capital internacional».

Por su parte el economista Stephen S. Roach unos años antes, exactamente en el 2002, cuando se desempeñaba como jefe del banco de inversión Morgan Stanley, pronunció en Nueva York un discurso titulado Worldthink, Disequilibrium and the Dollar, y en una de sus partes principales se preguntó: «¿Puede una economía estadounidense en la que escasea el ahorro seguir financiando una creciente expansión de su superioridad militar? Mi respuesta es un no rotundo...el mundo EE. UU - céntrico discurre por una senda insostenible». Actualmente el señor Roach es investigador principal en el Instituto Jackson de Asuntos Globales de la Universidad de Yale.

Crisis actual

Consideramos importante señalar que la crisis del 2008-2009 no había desaparecido, simplemente había realizado una retirada táctica, y por analogía con la pandemia solo esperaba que se reunieran las condiciones propicias para que surgiera un rebrote.

Esta vez han sido factores exógenos los elementos perturbadores que han generado la explosión económica social a nivel sistémico, primeramente, la pandemia del Covid 19 añadiéndose posteriormente la invasión rusa a Ucrania, y lo que ha demostrado esta nueva expresión de la crisis es la mayor debilidad de la economía mundial para responder cuando el shock lo producen fuerzas exógenas.

El surgimiento de la crisis por efecto de la pandemia en los Estados Unidos encuentra activos los dos déficits de la economía norteamericana, y como habíamos señalado, es este modelo de desequilibrio, la potencia del norte no solo logra su estabilidad y crecimiento económico, sino también el de la economía mundial, basado fundamentalmente en el privilegio monetario conocido en términos económicos como el «señoreaje del dólar».

6. Reacción frente a la recesión-pandemia

La pandemia cambió drásticamente la economía mundial, además de la gran cantidad de víctimas provocó cierre de importantes sectores económicos (lockdown o confinamiento) y frenó la expansión o crecimiento generando un gran temor de una profunda recesión.

Como respuesta en el caso de Estados Unidos para reiniciar o reactivar la actividad económica fueron aprobados tres paquetes de estímulo fiscal para contener el impacto en los hogares y las empresas.

Paradójicamente con la recesión del 2020, mientras la población enfrentaba una dura y difícil situación, los mercados financieros y grandes corporaciones les fue tremendamente bien, y tal como explicaba la señora Sue Noffke directora de acciones en el Reino Unido de la firma de administración de fondos Schroders: «el dinero se ha vuelto más barato, y el dinero más barato aumenta el valor de los activos financieros. Eso es lo que ha estado apoyando globalmente al mercado de valores». Nosotros añadimos que la causa real es el «carry trade» como explicamos anteriormente.

Otro aspecto importante que debe resaltarse, son las medidas expansivas que llevaron a la impresión masiva desenfrenada de dinero --emisión inorgánica--, subestimando su efecto nocivo, llevando a la economía estadounidense a un sobrecalentamiento y casi a un callejón sin salida, y ha obligado a la FED ante esta situación alterada tomar medidas desesperadas a fin de reducir la base monetaria.

7. Nuevo escenario: crecimiento récord de los precios

Primero es necesario aclarar que la actual inflación que azota al mundo tiene un fuerte componente por la vía de los costos, proviene por el lado de la oferta y no por la demanda agregada; en este aspecto específico el efecto de la política monetaria es nulo y en ese sentido el incremento de los precios se había venido gestando desde el año 2021 expresándose por el aumento del precio del petróleo, gas natural licuado (GNL), carbón, añadiéndose las interrupciones de la cadena de suministro global, todos estos factores siguen vigentes y muy significativos en el panorama económico global de tal manera que la alta inflación parece afianzarse más.

A lo anterior debe incorporarse y específicamente en los Estados Unidos, la capacidad de consumo de su población, que refleja la fortaleza de las medidas expansivas, mantiene la demanda a pesar del nivel de los precios; por ejemplo, en EE. UU el IPC de marzo fue de 8.5 por ciento, abril de 8.3 por ciento y el mes de mayo se situó en 8.6 por ciento. Estos resultados no representan ningún alivio para la FED, la inflación sigue agresiva, la más alta desde 1981, los precios siguen creciendo y no dan señales de estabilizarse.

La sólida demanda interna que se mantiene aún reactivada por las medidas expansivas, deja ver que el motor económico de Estados Unidos es el consumo, representa aproximadamente 2/3 de la actividad económica, por eso la caída del PIB no fue mayor y solo se contrajo 1.6 por ciento durante el primer trimestre del 2022.

La FED se ha propuesto que la inflación se reduzca al 2 por ciento, al estilo Volcker, para lograrlo tendrá que tomar medidas más agresivas en detrimento de la economía, para frenar con firmeza los vientos inflacionarios, por lo tanto, será necesario una profunda recesión para alcanzar el límite propuesto de inflación.

8. Medidas de política monetaria frente a la crisis

La primera acción tomada por la FED fue la reducción gradual de medidas extraordinarias de política monetaria expansiva, o sea la disminución progresiva de compra de activos financieros, públicos y privados, esta es la medida conocida como Tapering.

Como segunda acción, la FED ha aumentado la tasa de referencia de los préstamos tres veces durante este año, la primera en marzo con 0.25 puntos básicos, 0.50 puntos básicos en mayo y este 15 de junio en 0.75 puntos básicos alcanzando un rango de 1.5 por ciento a 1.75 por ciento. La FED espera que la tasa de interés alcance el 3.4 por ciento para fines de año, esto significa que habrá nuevos aumentos en lo que falta del año, estos anuncios de la FED aumentan el temor de la recesión.

A nivel mundial muchos bancos centrales están ajustando al alza sus tasas de interés, el BCE anunció su primer incremento de la tasa de interés para el mes de julio y comenzará con un aumento de 0.25 puntos básicos y a partir de septiembre realizará más incrementos de las tasas de interés de forma gradual pero sostenido.

9. Principales consecuencias de las medidas

Primero hay que señalar que la meta de inflación de 2 por ciento se da en una coyuntura muy diferente a la de finales de 1979 y primeros años de los 80 cuando Volcker redujo la inflación al 3.2 por ciento; entonces lo que hoy ocurre, lo que se haga o se deje de hacer, las implicancias serán a nivel global y de graves consecuencias.

La inflación ha obligado a la FED dar marcha atrás a la política de crédito barato, actualmente la subida de los intereses es más rápida que los flujos de caja de las empresas, obligándolas a despalancarse --reducir total o parcialmente el crédito-- y reducir su actividad inversionista, por lo que podemos anotar, que esta política de incrementar de la tasa de interés, está afectando al sector empresarial.

También se observa la reacción a la baja de los índices representativos de la bolsa de valores. Por ejemplo, NASDAQ, que agrupa a las empresas de crecimiento como las tecnológicas, conocidas como FAANG, un acrónimo de Facebook, Apple, Amazon, Netflix y Google, aunque hay otras como Microsoft, Tesla para mencionar algunas más, el alza ha hecho perder capacidad y rentabilidad a las compañías tecnológicas. Otro índice a la baja es Dow Jones con 15 por ciento y el caso más patético es Standard & Poor del 20 por ciento que la ubica ya en el “bear market” (mercado bajista).

Para muchos esto es indicativo del inicio de un derrumbe. Efectivamente, es preciso recordar que con los créditos caros la bolsa ha perdido la capacidad de maniobrar con el carry trade, el cual ha sido un instrumento financiero utilizado por los llamados inversores para obtener excelentes rendimientos. Parece que la fiesta se terminó, la caída de los principales índices de la bolsa es a nivel mundial.

Ciertamente, hay un cambio de la economía global: en los últimos años las empresas y consumidores se habían acostumbrado al crédito barato, hoy, por ejemplo, son mayores los costos de endeudamiento para tarjetas de créditos e hipotecas.

Otro hecho importante con el alza en la tasa de interés por parte de la FED, es el fortalecimiento del dólar, ya que se mantiene como la principal divisa y reserva monetaria mundial. El capital mundial y los inversionistas financieros ante la elevada incertidumbre que conlleva la crisis, --inflación-recesión-- y el alto de nivel de riesgo, migran hacia activos libres de riesgo, que en estos momentos lo constituyen los bonos del tesoro de los Estados Unidos, que además de tener una atractiva tasa de interés, ha desplazado al oro como refugio de valor, metal que no genera rendimiento.

Definitivamente el capital global fluye hacia la economía que le garantiza refugio seguro, esta realidad igualmente afecta a la zona euro, pues la incertidumbre está causando que los capitales se marchen de la zona hacia los Estados Unidos provocando la baja de la divisa europea, en la medida que el dólar se ha ido fortaleciendo el euro se ha ido debilitando. También es válido señalar que en el caso de los países pobres como los nuestros -- Centroamérica-- se elevará el costo en la consecución de nuevos préstamos externos y el pago del servicio de la deuda con un dólar más caro.

De manera efectiva los Estados Unidos están preparando con esta medida monetaria la seguridad de seguir siendo el poder hegemónico a nivel mundial y que su sistema financiero continúe dominando y controlando el sistema de reciclaje de excedentes, sobretodo que los cálculos son de que la posible recesión se manifieste al inicio del 2023 y puede afectar los próximos dos años a la economía global.

10. Invasión rusa Ucrania: factor distorsionante con sus propios objetivos

La criminal invasión de Rusia hacia el país soberano de Ucrania va más allá de lo que argumentaba Putin al justificarla con la presencia de la OTAN; su acción está inspirada en su concepción eslavófila de restaurar el imperio ruso y su espacio vital (lebensraum para decirlo al mejor estilo nazi fascista), el cual lo constituyen países independientes eslavos, entre ellos, Ucrania, Polonia, Bielorusia, República Checa, Eslovaquia, Eslovenia, Bosnia, Croacia, Serbia, Bulgaria, Macedonia del Norte, Montenegro, Moldavia, Georgia, Kazajistán.

Este grupo de países formarían su mercado que proporcionarían la demanda necesaria para sus productos de exportación, y otro objetivo estratégico que lo calculaba a mediano plazo: la transformación del rublo en divisa para ser utilizada en esta área territorial. Dicho de otro modo, Putin pretende realizar una nueva distribución de territorios para fortalecer su poder imperial.

Sin embargo, las sanciones lo han obligado a exigir a las naciones declaradas como países hostiles y que importan su petróleo y gas natural, que el pago sea en moneda rusa, rublo, medida que se considera, tiene el propósito de proteger su moneda pero que evidentemente no es parte aún de su plan estratégico del dominio económico ruso en su área de influencia; planteado de otra forma, es aún una medida defensiva.

En este sentido, es importante conocer la opinión de la economista Gita Gopinath, primera subdirectora gerente del FMI brindadas al Financial Times en marzo de este año --2022--sobre las intenciones del rublo-divisa, ella afirmó: «las sanciones financieras sin precedentes impuestas a Rusia amenazan con desembocar en un sistema monetario internacional más fragmentado en el que se diluye gradualmente la dominancia del dólar estadounidense».

No obstante, la economista ha calificado como poco probable que este papel preponderante del dólar «que es libremente convertible sea desafiado a medio plazo. El dólar seguiría siendo la principal moneda mundial incluso en este panorama, pero la fragmentación a un nivel más pequeño ciertamente es bastante posible». Por nuestra parte, podemos afirmar que la guerra contra Ucrania es también contra el dólar y el euro, y las armas empleadas por Rusia en la guerra económica son el petróleo y el gas natural licuado.

Es cierto que la guerra está impactando al mundo, pero en estos momentos los mayores riesgos los está enfrentando Europa, con Alemania a la cabeza. La eurozona es importadora neta de materias primas estratégicas y esta situación bélica ha encarecido dichas mercancías, ya la UE ha decidido un embargo parcial sobre el petróleo ruso; por su parte, Rusia está afectando seriamente el suministro de GNL a la zona euro, estos países han tenido que recurrir a fuentes alternas de abastecimiento a un mayor costo, sufriendo un impacto en términos económicos con el riesgo de acercarse a una fase recesiva, que incluso en un futuro cercano puede hacer caer el euro por debajo del dólar.

No existe duda que en coyuntura como la que enfrenta occidente en estos momentos, existe cierta dosis de solidaridad entre las potencias (EE. UU y la UE) frente a una amenaza común, el nazi fascismo expresado en el nacionalismo paneslavista de Putin, pero esta solidaridad es limitada mientras existan diferencias de intereses y competencia, dicho de otro modo, salvar el sistema monetario internacional paro salvaguardando la hegemonía de mi moneda.

También las pretensiones imperiales de Putin quedaron al descubierto cuando en reciente reunión con jóvenes dizque empresarios, se comparó con el Zar Pedro I, conocido como el Grande o el modernizador de Rusia, declarando que solamente estaban recuperando territorio que pertenece a Rusia, quedando totalmente claro que Ucrania es apenas el inicio de su macabra tarea.

11. Inflación + Recesión= Estanflación

La inflación elevada va a permanecer por un buen período y no hay manera de reducir la inflación sin aumentos drásticos en las tasas de interés, lo que se traduce en un incremento continuo del costo del dinero; el problema del encarecimiento del crédito es que va ir actuando como freno del crecimiento económico acercando a la economía global a la recesión.

Es necesario reiterar que limitar o reducir las políticas económicas al incremento desmedido de las tasas de interés por parte de la FED y de los principales bancos centrales del planeta sin hacer nada por controlar la inflación provocada por el lado de la oferta, empujarán a la economía hacia una recesión y crisis mundial lo que significará desempleo masivo, reducción del consumo y, por tanto, al decrecimiento de la economía global.

Un hecho importante que va en la dirección de la recesión es la desaceleración de la economía China, que tiene un impacto directo sobre la economía mundial ya que además de ser la principal vendedora del mundo, también es una importante compradora de bienes y servicios de otros países, e igualmente pieza clave en la cadena de suministro que abastece al comercio internacional, cadena actualmente atascada por los problemas ya conocidos.

Otro elemento indicativo de la crisis hacia su etapa recesiva lo constituye la declaración en comparecencia pública en mayo 2022 del presidente Biden, que señaló la imperiosa necesidad de reducir el déficit comercial de la balanza de pagos de Estados Unidos, que va ser logrado con la reducción del crédito, y necesariamente mediante la destrucción de empleos y también afectando la imagen icónica de la sociedad opulenta, de la abundancia.

Esta situación tiene gran implicancia para la economía global porque los Estados Unidos es el principal comprador del mundo, este coletazo llegará inevitablemente a Centroamérica, ya sabemos que el principal destino de nuestras exportaciones son los Estados Unidos de Norteamérica. Las dos locomotoras del mundo, China y EE. UU, que mueven el comercio internacional en proceso de desaceleración, es imposible no pensar que el escenario en el futuro cercano sea la recesión para la economía mundial.

Pero la amenaza no concluye con el fenómeno recesivo, ya que nos vamos acercándonos a un momento en que van actuar conjuntamente, la contracción del crédito por las elevadas tasas de interés que ataca la inflación vía demanda, pero es nula para combatir el alza surgida por el lado de la oferta, o sea, la escasez de alimentos, fertilizantes, cuyos precios son cada vez más altos; adicionalmente, los precios del petróleo y el gas natural licuado, tienen un comportamiento alcista surgido por las interrupciones de la cadena de suministro global, pero agravado por la invasión rusa a Ucrania que ha servido de elemento propagador de la inflación por la vía de los costos lo que hará que los precios permanezcan altos.

Sumado a esta situación tenderemos un alto nivel de desempleo producto de la disminución de la actividad económica por la reducción del consumo, tendremos la situación más temida a nivel económico, inflación más recesión que es la estanflación, con sus consecuencias sociales y políticas, este cuadro oscuro pensamos podría empezar a manifestarse a finales del 2022 o a inicios del 2023.

12. Opiniones de algunas personalidades de la economía mundial

David Malpass economista presidente del Banco Mundial, afirmó que es difícil evitar la recesión a medida que aumenta el precio de la energía, los alimentos y los fertilizantes, con solo que los precios de la energía se dupliquen es suficiente para desencadenar una recesión por sí sola, comentó. Asimismo, el BM reviso su estimado de crecimiento para la economía global, pasando de 4.1% que presentó en enero a 2.9% en junio.

Kristalina Georgieva directora del FMI, en tono moderado, declaró que el horizonte se ha oscurecido. La pandemia del Covid-19, las turbulencias de los mercados financieros, la persistente amenaza del cambio climático, además la guerra en Ucrania, y la crisis alimentaria están configurando una “potencial confluencia de calamidades”. Aclaró que si bien no espera una recesión para las principales economías del mundo tampoco puede descartarla.

Nomi Prins ex directora gerente de Goldman Sachs afirma, estamos a punto de ver una crisis como nunca antes. No será como los accidentes que vimos en 2000-2008 o 2020. De hecho, la próxima crisis no será un accidente en absoluto. Los mercados financieros abandonaron para siempre la economía real. El mundo está fracturado por las políticas financieras elaboradas por las instituciones financieras más grandes, encabezadas por la FED, que han sobrealimentado el sistema financiero mientras traicionan a los ciudadanos comunes y conducen a ajustes de cuentas sociales y políticas. Hay un mundo polarizado de mega ricos versus nunca ricos, los ganadores y perdedores de una distorsión sin precedentes que nunca puede volver a la realidad.

13. A manera de conclusión

A) Recesión es inevitable. Estados Unidos para estabilizar su economía implementa un programa de ajuste que se concentra en la política monetaria mediante una fuerte reducción de las tasas de interés; esta política provoca la disminución del crédito lo que conlleva a una reducción de la inversión tanto en la producción real como en la inversión en activos financieros, lo que implica que próximamente se observe altos niveles de desempleo, reducción de salarios y por lo tanto disminución de la demanda agregada. El endurecimiento de la política monetaria para contener los precios realmente ha generado desaceleración económica que va avanzando en la ruta hacia la recesión, la que puede presentarse a final del año o principios del 2023. En el primer trimestre la economía estadounidense decreció en 1.6% y de confirmarse la proyección preliminar de la FED de Atlanta, que pronostica una caída del PIB en el segundo trimestre de 2022 en un 1%, se entraría oficialmente en una recesión económica, que se produce cuando el PIB registra dos trimestres consecutivos de caídas, en otras palabras, nos encontramos en el umbral de las «vacas flacas». (La proyección de uno por ciento se publicó en la revista elEconomista con fecha 01/07/2022).

B) Estamos frente a una inflación de costo. A pesar que la economía global avanza hacia la recesión, los precios se siguen disparando. La propia FED esperaba una moderación de los precios a partir del segundo trimestre del año 2022, pero esta no se ha producido. Si bien es cierto que en el contexto de la pandemia del Covid se emitió considerablemente dinero inorgánico, no obstante, aparecieron otros factores materiales, tales como las interrupciones de la cadena de suministro global, el incremento exagerado del precio del petróleo, gas natural licuado y el carbón, los cuales alimentaron la inflación mundial convulsionando la economía global; esta situación se vio agravada por la guerra de agresión rusa a Ucrania, traduciéndose en mayores niveles de precios en los alimentos, fertilizantes, materias primas estratégicas (energéticas), e igualmente se ha vuelto a bloquear por parte de China las cadenas globales de suministro. En otras palabras, se ha restringido la oferta, estamos ante a una débil oferta y en las circunstancias actuales no existe una demanda excesivamente fuerte. En consecuencia, la inflación no es por razones monetarias, por lo tanto, es difícil controlar por no decir imposible la inflación con la política monetaria cuando este fenómeno de alza de precios es producido por un shock de oferta, estamos frente a una inflación de costo. Sobre este particular la señora Lagarde se refirió, que no cree «que vayamos a volver a ese entorno de baja inflación, persistentemente baja que se observó antes de la pandemia», es decir en torno al dos por ciento. (Revista digital La República, del 28 de junio de 2022).

C) Economía mundial frente al escenario de la estanflación. Tomando en consideración las medidas contractivas --el alza de las tasas de interés-- que apuntan hacia la recesión, las medidas recesivas de China, la guerra que sufre Ucrania, que al parecer está lejos de resolverse, es fácil inferir que la inflación proveniente por el lado de la oferta va a permanecer mientras dure el conflicto militar. La conjunción de todos estos factores en el horizonte de la economía mundial perfila la combinación de recesión con inflación, es decir, cero o crecimiento negativo de la economía con alto nivel de desempleo y elevados niveles de precios, o sea, la temida «estanflación», término acuñado en 1965 por el célebre ministro de Finanzas británico, Ian McLeod.

D) Desplome de las bolsas de valores. Las bolsas mundiales se desplomaron durante el primer semestre del presente año y han entrado al mercado bajista, «bear market»; Wall Street cerró con pérdidas en este primer semestre en su nivel más bajo desde 1970. (Revista digital Bolsomanía, 30/06/2022). Es bien conocido que la FED mantuvo por mucho tiempo tasas de interés bajas propiciando el crédito barato, este hecho permitió que las corporaciones se apalancaran --con el crédito barato-- para recomprar sus propias acciones para generar un mayor precio de dichas acciones y por ende aumentar su rendimiento, transformando estos activos financieros en instrumentos atractivos para los inversionistas. Hoy que ha terminado la fiesta del crédito barato y no sabemos por cuánto tiempo se va extender, la incertidumbre se ha apoderado de las operaciones bursátiles y los mercados de valores han caído en una tendencia bajista; en la presente coyuntura cuando el señor Powell o la señora Lagarde brindan alguna declaración, las bolsas tiemblan y la pregunta que se hacen es que nivel debe alcanzar la inflación para que la FED empiece a suavizar sus medidas.

E) La crisis apunta al fortalecimiento del dólar. Con las elevadas tasas de interés los bonos del tesoro de los Estados Unidos se han convertido en el activo financiero más apetecido, ya que los inversionistas y los capitales en general buscan un activo que les brinde fortaleza, seguridad, buen rendimiento y además deuda soberana. De esta manera el dólar sigue siendo la divisa mundial por excelencia, aventajando al resto de divisas, en especial al euro ya que el BCE ha tardado más que la FED en la toma de decisiones en la presente crisis, lo que ha generando fuga de capitales hacia los Estados Unidos; la subida agresiva de las tasas de interés está traduciéndose en fortalecimiento del dólar, y es lógico, si los rendimientos de los bonos y acciones en las bolsas de valores han entrado en mercado bajista, las tasas de interés más altas beneficia los bonos del tesoro como activos de inversión y fortalece el dólar.

F) Finalmente, ¿es posible rescatar la idea de Keynes en el marco de Bretton Woods? El gran economista británico John Maynard Keynes, propuso en las postrimerías de la Segunda Guerra Mundial, la constitución de un banco central mundial, denominado Unión Internacional de Compensación, International Clearing Union en inglés, que condujera globalmente a la liquidez planetaria y administrara los excedentes de aquellos países superavitarios en la balanza comercial con el propósito de lograr la estabilidad de la economía mundial; asimismo, propuso crear una moneda mundial denominada Bancor. Todos estos planteamientos los realizó en el contexto de evitar la supremacía de un país, en este caso de Estados Unidos. La idea keynesiana no logró cristalizar, por razones obvias, se impuso la hegemonía y el triunfalismo estadounidense después de concluida la Segunda Guerra mundial. Se aplicó la supremacía del dólar estadounidense y se aceptó como moneda general de intercambio y ahorro. Sin embargo, la crisis del dólar en 1971 inauguró el desorden financiero internacional, lo cual ha sido periódica desde esa época, tal como lo hemos analizado en el presente ensayo. A casi 80 años, la idea del banco central y de la moneda mundial de Maynard Keynes, ronda como un fantasma en las puertas de las instituciones financieras internacionales y en los despachos de los ministerios de finanzas de las principales economías capitalistas, exigiendo poner fin a la fantasía del dólar como moneda universal; las crisis financieras y económicas recurrentes despiertan el sueño keynesiano.

Julio 2022