Por Michael Roberts

Las elecciones parlamentarias de mitad de período vieron un giro hacia la oposición Los demócratas en la Cámara Baja y los republicanos fueron expulsados como el partido mayoritario. Esto es un golpe para el presidente Trump, quien lanzó una campaña basada en el temor de que las caravanas de inmigrantes inundaran los Estados Unidos desde América Latina y supuestamente el aumento del crimen provocado por los demócratas. Esta línea de ataque no funcionó. Pero la fuerte percepción de la economía estadounidense parece haber tenido el efecto de consolidar la posición de Trump en el Senado. Allí los republicanos obtuvieron escaños. Perder el control de la cámara baja significa que cualquier otro impuesto y financiamiento adicional a las grandes empresas y los ricos probablemente se verán recortados. Pero a medida que los republicanos aumentaron su control sobre el Senado, Trump puede esperar continuar con sus estallidos de política exterior y su "guerra comercial" con China.

Aunque hay más demócratas del tipo Sanders 'progresistas' elegidos para el Congreso, el partido demócrata sigue siendo un partidario incondicional de Wall Street y las grandes empresas. Como la líder demócrata de la Cámara de Representantes, Nancy Pelosi, dejó en claro: " Tengo que decir que somos capitalistas, y así es como es". Añadió que "Sin embargo, sí creemos que el capitalismo no necesariamente satisface las necesidades con la desigualdad de ingresos que tenemos en nuestro país". Pero no dice nada sobre cómo revertir esta desigualdad de ingresos (por no hablar de la desigualdad de la riqueza) . Incluso el "ala izquierda" de los demócratas liderado por la senadora Elizabeth Warren, se mantiene firme en el campo capitalista, simplemente busca formas de hacerlo "responsable".

Así que los estadounidenses ahora enfrentan una segunda mitad del período presidencial de Trump con poco cambio. Excepto que hay una creciente preocupación de que el supuesto auge económico de Trump esté llegando a su fin rápidamente. En agosto, dije que el segundo trimestre de 2018 sería el punto máximo en el crecimiento de EE. UU ., Ya que el efecto de los recortes extraordinarios de Trump se disiparía, y el impacto de las políticas proteccionistas de Trump en el crecimiento global sería un factor importante. "La actividad económica se está debilitando nuevamente en Europa. Y luego está la crisis de deuda de los 'mercados emergentes' emergentes: Argentina, Turquía, Venezuela sobre Brasil y Sudáfrica. Así que el último trimestre no se va a superar este trimestre ".

Y así se ha demostrado. El ex economista jefe de Goldman Sachs y ahora escritor del Financial Times del Reino Unido, Gavyn Davies presentó su último pronóstico económico global. "La desaceleración global comienza a parecer más problemática", Davies considera que la reciente "corrección" del mercado de valores fue "notable por su alcance, la frecuencia de días negativos consecutivos y la disminución sincronizada en todos los mercados principales". preocupándose cada vez más por una nueva recesión económica global.

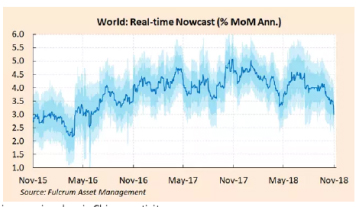

Davies continúa diciendo que "el flujo de datos económicos sugiere que hubo una disminución en la actividad mundial en octubre". Y está de acuerdo con mi propia conclusión de abril de que "la tasa de crecimiento mundial claramente alcanzó su punto máximo a finales de 2017". Concluye que "el período de crecimiento promedio por encima de la tendencia que fue tan poderoso el año pasado fue de corta duración y ahora parece haber sido principalmente de naturaleza cíclica, no secular" . Exactamente.

Davies estima que el crecimiento económico global se ha desacelerado del 5% en 2017 a solo una tasa del 3% ahora, aproximadamente un 0,7% por debajo de la tendencia a largo plazo. China se está desacelerando, Europa se está desacelerando, solo EE. UU ha estado aguantando.

Davies cree que EE. UU. Va a desacelerar desde aquí cuando Trump entre en los próximos dos años de su presidencia. Sin embargo, Davies aún confía en que el capitalismo mundial estará bien porque "una desaceleración significativa en los EE. UU. Se debe compensar con el rebote en China, Japón y la zona euro" para que el crecimiento vuelva a la tendencia.

Este punto de vista optimista (que probablemente sigue siendo el consenso entre los puntos de vista económicos generales) no está respaldado por otros. John Mauldin lo expresó simplemente en una publicación reciente en su blog : “Todas las cosas buenas llegan a su fin, incluso los ciclos de crecimiento económico. El presente se está alargando en el diente. Si bien no tiene que terminar ahora, terminará eventualmente. Las señales sugieren cada vez más que nos estamos acercando a ese punto. Siempre que suceda, la próxima desaceleración afectará a millones de personas que aún no se han recuperado de la última recesión, millones más que se recuperaron pero olvidaron lo malo que era y millones de personas más que llegaron a la edad adulta durante el auge. Lo vieron como niños o adolescentes, pero no sintieron el impacto total. Ahora, con sus propios trabajos y familias, lo harán. Una vez más, no hay duda, ninguna, cero, zip, esto sucederá. La pregunta principal es cuándo.

El principal argumento de Mauldin para una nueva recesión que se aproxima rápidamente es el hecho de que la escuela austriaca de economía, representada en círculos oficiales por el Banco de Pagos Internacionales (BIS), una agencia internacional de investigación para los bancos centrales del mundo. ¿Y la causa de la próxima recesión para el BIS? La creciente deuda global y el costo del servicio de esa deuda. Mauldin señala el enorme aumento en los niveles de deuda del sector público que están generando los recortes de impuestos de Trump y las grandes donaciones de negocios. “ Estamos a una recesión de tener un total de deuda del gobierno de EE. UU. De $ 30 billones. Ocurrirá aparentemente de la noche a la mañana. Y los déficits se mantendrán muy por encima de $ 1 billón por año cada año después de eso, no a diferencia de ahora".

Yo también he enfatizado el creciente nivel de deuda tanto antes de la crisis financiera mundial y la Gran Recesión como después, contrariamente a la percepción de que solo soy un hombre 'monocausal' de tasa de ganancia . El alto nivel de deuda fue un desencadenante de la caída de 2008-9; ha sido un factor deprimente en la capacidad de las principales economías capitalistas para recuperarse a tasas de crecimiento anteriores; y será un disparador importante en la próxima recesión.

Pero es la deuda corporativa lo que es mucho más importante como motivador de una crisis que la deuda pública que los partidarios neoclásicos de la "austeridad" siempre miran. La deuda de los hogares y las empresas también está creciendo rápidamente, y no solo en los Estados Unidos. Mauldin explica que las compañías de EE. UU. Están significativamente más apalancadas ahora que antes de la crisis de 2008. "Entonces vimos lo que sucede cuando el mercado de papel comercial se apodera, y eso fue sin una Reserva Federal en modo de ajuste. Ahora tenemos un banco central que aumenta las tasas a corto plazo y finaliza lentamente su adaptación a la era de la crisis. Los comentarios recientes de los miembros del FOMC dicen que tampoco tienen intención de detenerse. Algunos valores predeterminados de bonos basura de alto perfil podrían encender los temores rápidamente. "En todas partes, ahora los bancos centrales están reduciendo la liquidez (gráfico a continuación de la tasa de" impresión "de los cuatro bancos centrales principales).

Mauldin advierte: “Hay billones de dólares de deuda corporativa de baja calificación que pueden deslizarse fácilmente en la categoría de deuda basura en una recesión. "Dado que la mayoría de los programas públicos de pensiones, seguros y dotaciones no están legalmente autorizados para poseer deuda con calificación de chatarra, puedo ver dónde podría causar fácilmente una crisis de deuda en la línea de la anterior crisis de alto riesgo".

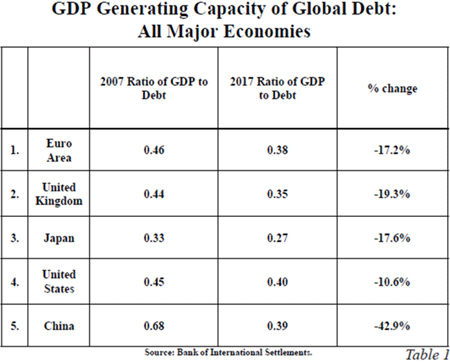

Lo que los austriacos no explican es por qué el aumento de la deuda corporativa podría convertirse en un desencadenante de una nueva crisis: aparentemente es un hecho de la vida en la expansión capitalista, como tener una fiesta salvaje una noche, eventualmente, se convierte en una resaca larga y dolorosa a la mañana siguiente. . La explicación marxista es que cuando la rentabilidad del capital en los sectores productivos de la economía disminuye, el crédito ya no es la doncella del crecimiento impulsado por la inversión, sino que se convierte en una opresión opresiva de los beneficios y la producción. El crédito ayuda a alimentar a una economía en crecimiento, pero aumenta el grado de crisis cuando se produce, y luego ralentiza la recuperación a medida que el crédito se convierte en deuda que pesa sobre los ingresos y las ganancias. A continuación se muestra una tabla que muestra cómo el aumento de la deuda desde el final de la Gran Recesión ya no ayudó al crecimiento del PIB real sino que lo obstaculizó.

Y ese es el peligro por delante. Como mostró el BIS en un informe de septiembre , hay una gran cantidad de lo que se denomina negocios "zombies" en las principales economías que no obtienen suficientes ganancias para cubrir los intereses de su deuda existente. Así que no pueden invertir y crecer, solo se convierten en 'muertos vivientes'. Alrededor del 12-15% de todas las empresas cotizadas en las principales economías están en esta posición, y esto antes de que las tasas de interés de la deuda hayan aumentado significativamente.

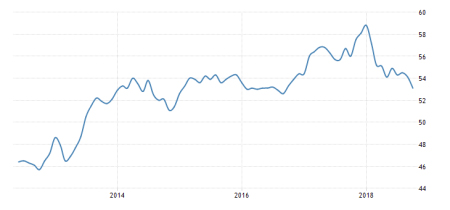

Entonces, ¿pueden Trump y la economía estadounidense evitar una recesión en los próximos dos años? Davies considera que Estados Unidos puede hacerlo porque el resto del mundo se recuperará y crecerá más rápido. Pero no hay evidencia de que la rentabilidad, la inversión y la producción puedan repuntar en 2019 en Europa, Japón o el resto de Asia. Por el contrario, observe la última medida de la actividad comercial en la zona euro: el llamado PMI. El PMI compuesto se ubicó en 53.1 en octubre de 2018, la tasa de crecimiento más débil en el sector privado desde septiembre de 2016, ya que la expansión de la manufactura se redujo a un mínimo de casi cuatro años (PMI en 52.0 contra 53.2 en septiembre) y la producción de servicios aumentó menos desde enero 2017 (PMI en 53.7 vs 54.7 en septiembre).

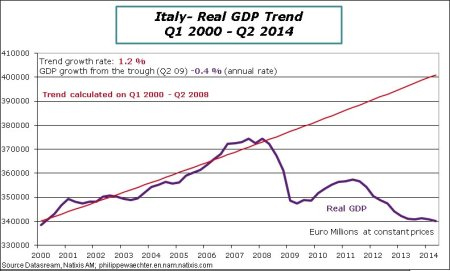

Y solo mire el estado de la economía italiana, ya que el presupuesto de Italia con la UE asume una batalla al estilo griego.

Luego está el Reino Unido. El capital británico está sufriendo las incertidumbres del Brexit. Las pequeñas y medianas fábricas británicas están preparadas para las peores perspectivas de ganancias en al menos nueve años, según una encuesta reciente que mostró a las empresas poner los planes de inversión en hielo por delante del Brexit.

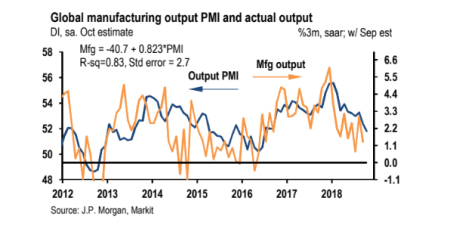

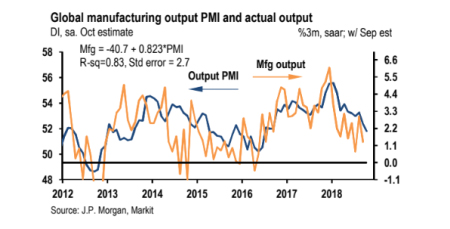

A nivel mundial, el crecimiento de la producción manufacturera se está reduciendo rápidamente a los niveles de 2016.

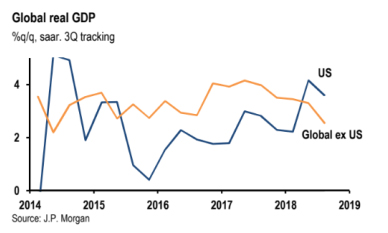

Según los economistas de JP Morgan y su modelo, el crecimiento global global retrocedió a una tasa anual del 3% en octubre, después de alcanzar un máximo de alrededor del 3,7% a principios de 2018.

Y hay signos crecientes de que el crecimiento económico de Estados Unidos también ha alcanzado su punto máximo. El último informe del PIB real para el tercer trimestre de 2018 mostró una tasa de crecimiento anual real del PIB del 3,5% (o un 3% más que en el mismo período de 2016). Pero el 2.1% de ese crecimiento del PIB fue en realidad la creación de inventarios, es decir, las acciones no se vendieron. Eventualmente, la producción tendrá que disminuir para que este stock se pueda agotar. Y el pronóstico del PIB de Atlanta para el cuarto trimestre de 2018 es de 2.9%, una desaceleración adicional.

También en Q3. La inversión en los negocios no residenciales de EE. UU. Creció solo un 0,8% anualizado, una fuerte desaceleración con respecto a la tasa del 11,5% del primer trimestre. El gasto de capital se aceleró de una caída en 2015 porque la inversión en minería, petróleo y gas se recuperó a medida que aumentaban los precios de la energía. Excluyendo la minería, el petróleo y el gas, el gasto comercial en estructuras como oficinas, fábricas y tiendas aumentó en el primer trimestre, tal vez debido al recorte de impuestos de Trump, pero luego se enfrió.

Además, las ganancias no financieras se mantienen por debajo de los niveles de 2014 y, como demostré en una publicación reciente, la tasa de ganancias sobre el capital en los EE. UU. El año pasado se mantuvo plana en el mejor de 2016, y muy por debajo del nivel de 2014.

Cuanto más lenta sea la economía estadounidense y cuanto más aumente la tasa de interés en la Reserva Federal, mayor será la presión sobre el sector corporativo capitalista y su capacidad para pagar sus deudas. Los economistas de Goldman Sachs, que han compilado las "condiciones financieras" en un solo índice, estiman que las mejores condiciones financieras ayudaron a impulsar el crecimiento a lo largo de 2017, liderado por el aumento de las acciones. En 2018, esa contribución disminuyó, ya que las acciones se estabilizaron y luego cayeron en las últimas semanas. Combine acciones planas con menores, con rendimientos de bonos más altos y un dólar generalmente firme, y Goldman estima que las condiciones financieras ahora están restando, en lugar de sumar, al crecimiento, y ese arrastre alcanzará su punto máximo a mediados de 2019.

Existe una identidad de macro contabilidad simple para los marxistas ( lo opuesto a la keynesiana ): Beneficios + Superávit gubernamentales = Inversión y la Cuenta Corriente. Si se espera que las ganancias caigan mientras Trump tiene enormes déficits gubernamentales (6% del PIB), entonces la inversión debe caer y el déficit de la cuenta corriente (3% del PIB) debe reducirse. Eso significa un colapso en la producción y las importaciones, una caída.

Programar una recesión es muy difícil (¡lo he intentado!). Y esta larga y depresiva 'recuperación' arrastrada ha desafiado las probabilidades; ya que solo una recuperación registrada (desde 1991 hasta 2001) ha durado hasta una década. Pero no habrá escapatoria para el capitalismo estadounidense cuando Trump entre en la segunda mitad de su mandato presidencial.

https://thenextrecession.wordpress.com/2018/11/07/americas-halfway-house/

Sidebar

21

Mié, May